海上风电产业链

从产业链环节来看,海上风电和陆上风电没有明显区别,自下而上分为风电场运营、风电整机制造、风机零部件制造三个环节。

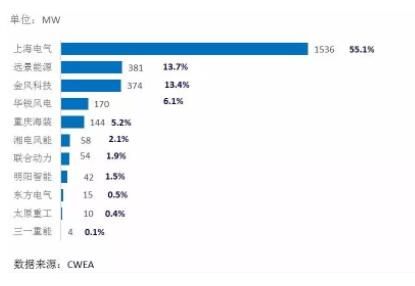

目前海上风电运营商主要是五大集团及其下属能源公司,如华能、大唐、申能、国家电投、三峡、中核、中广核等;风电整机相对市场化,海上风电累计装机容量目前国内排名靠前的是金风科技、远景能源等,零部件环节由于技术门槛较低,涉及公司较多,主要以叶片、塔架、齿轮箱等生产商为主。

风电场运营环节

由于所处环境相比陆上风电场更为复杂、恶劣,海上风电场运营面临着较高的风险。例如,

风机是海上风电系统内风险最大的部分,如风电机组为减轻机舱重量,在设计中应用了很多质量轻、强度高、韧性好的复合材料和有机材料,但这些材料具有较高的可燃性,易成为火灾风险点;齿轮箱故障导致的停机时间和维护费用在各类故障中最高,约有50%的齿轮箱故障是由轴承损坏造成,平均修复时间可达360小时;叶片出险事故一般表现为因强度问题一片或全部叶片断落,并因惯性抛离造成次生灾害。

正因此,与陆上风电相比,海上风电开发商较为单一,国电集团、中广核、鲁能、申能、中水电、三峡新能源等传统电力风电企业占据海上风电主要份额。2016年,海上风电运营开发商前三的分别为国能投、中广核以及三峡新能源,累计装机容量分别为534.5MW、208MW、202MW;占比分别为33%、13%、12%。

长远来看,海上风电风险较大,机组故障率高,维修工作大,需要定期或不定期的对海上风机及升压平台进行养护,海上运维市场前景广阔。由于国内海上风电处于初步发展阶段,国内海上风电尚无长期运营经验和成本数据积累,海上运维市场尚处于起步阶段。

海上风机制造环节

截至2017年底,海上风电机组供应商共11家,其中累计装机容量达到150MW以上的机组制造商有远景能源、金风科技、华锐风电等,市场份额高度集中。

海上风机制造商主要分为三大类,一是从陆上向海上进军的企业,边设计边改造,但对海上风电开发因素考虑不充分;第二类是依托海上风电特许权,与国外共同研发的企业。这类企业虽然在机型和技术上较为成熟,但部分设备供应链还需依赖国外;第三类则是完全自主研发。

不管是哪一类制造商,或多或少地都存在产业链上的缺陷。而且国内整机制造商并不掌握核心技术,尤其是大功率海上风电机组。由于无法实现国产化,受限于规模生产及技术水平,国内风电机组造价成本较高,为5000-8000元/KW。

而国内陆上风电机组由于完全国产化,使得造价成本全球最低,竞争力大幅提升。因此,只有针对中国海域海床条件和风资源特点,自主研制具有核心技术的国产化海上风电机组才是国内海上风电发展的出路。现阶段,华锐风电、湘电风能等已逐步启动10MW+大功率海上风电发电机组的研发。

零部件制造环节

海上风电系统主要包括风机、风机变压器、海底集电系统、海上分电站、海底高压电缆和岸上分电站。

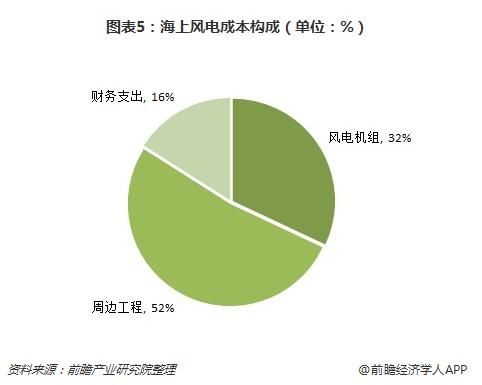

以风机及海底电缆为例,风电机组在海上风电项目中成本占比最高,占单位总投资约32%。风电机组主要由叶片、齿轮箱、发电机、电控系统、塔架等组成,涉及关键原材料有钢、铝、铜、混凝土、玻璃纤维、碳纤维、环氧树脂、永磁材料等。

海底电缆是海上风电与陆上风电较为主要的区别所在,海上风电投资占比约为5-7%。海上环境恶劣,对于海缆的制作工艺、运输安装、后期维护等提出很高要求。相较于陆上风电,海缆厂家相比于陆缆厂家可选性少,海缆施工难度较大,需要专业的敷缆单位来完成,后期维护费用较高。